|

因为大众的认识是严重滞后的! 就拿2008年的次贷危机来说,普通人意识中的危机,是从2008年9月15日雷曼破产开始的。然而美国政府眼中的危机,是在2007年7月爆发的, 实际上,在2007年春,次贷违约问题,就已经很严重了。那你说这期间一年半的时间,普通老百姓是怎么想的?为什么不抛售房产?

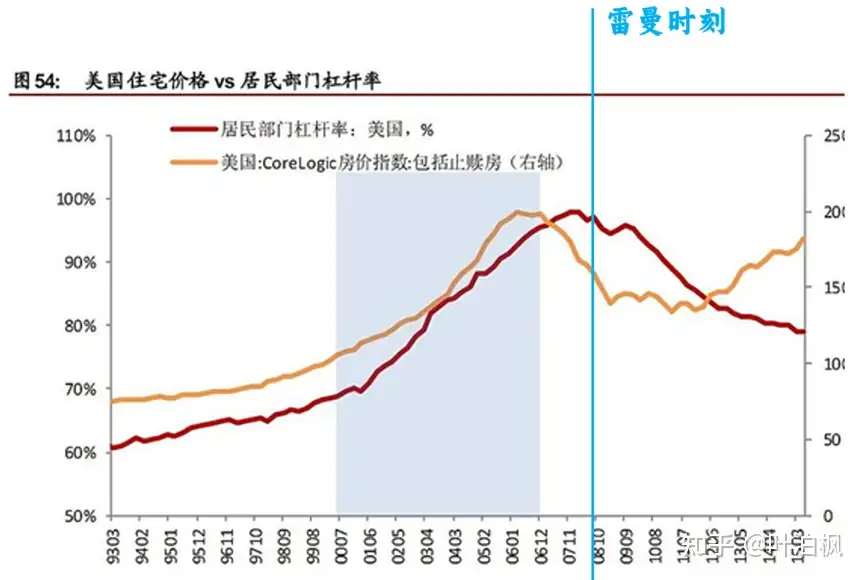

由上图可知,当时美国的房价: - 2004-2005年暴涨;

- 2006年1月登顶,之后横盘缓跌;

- 2006年10月开始急跌,当月新房价格中位数同比下降9.7%,全年销量大跌;

- 2007年春,是个人都能看出来,楼市已经繁荣不再,随后进入快速下跌通道——怎么涨上去的,就怎么跌下来了。

从房价登顶,到雷曼时刻,中间整整经历了两年零九个月。咱这才哪到哪? 由于众所周知的原因,国内的事情不能讲得特别具体,我们只讨论经济逻辑,现实问题,需要你代入已知信息,自己去思考,虽然国情不同,人性却是相通的。 为什么大众认知是落后的?因为美国政客和金融精英会忽悠他们。美国房地产最繁荣的时期是2004-2005年,到2007年,那些低收入的人由于利率上浮月供上涨,从而发生断供,于是次贷风险暴露(《大空头》中的麦克就是看到了这点,才跑去做空MBS的)。但在2007年3月的国会听证会上,美国财长保尔森却表示:“次贷问题基本上得到了控制。”美联储主席伯南克说:“次贷市场对整个经济和金融市场的影响,是可以被控制的。”然而仅过了一个月,美国第二大次贷机构——新世纪金融公司,就宣告破产了。

所以美国政客的话,就是用来哄孩子的。 在电影《Margin Call》中,大Boss Tuld用三个词,总结了金融游戏规则:

这就是讲,一旦风险来临,他们为了确保自己率先上岸,会使用欺诈手段,把有毒资产卖给合作伙伴和客户。电影《入侵华尔街》中,某投行为了自保,明知道快要爆雷了,仍然花言巧语地忽悠普通人接盘,主角吉姆就是因为不懂房地产理财里面的门道,才被经纪人、律师接连忽悠,最终家破人亡走上不归路。越是危机快要来临的时候,那些所谓的精英们就越是要忽悠普通人接盘,好让他们自己先上岸, 在他们上岸之前,要做的就是维持住价格。(限跌令也是这个意思)能不能维持住呢? 美国政客和金融精英会说:“肯定能啊,美国房价过去几十年跌过吗?凡是做空美国房价的,都失败了;美国有货币霸权,危机?放水就可以啦,balabla……” 然后老百姓就真信了,觉得大涨虽不太可能,但大跌也不可能,于是就耗着。 来,我来告诉你,为什么泡沫一定会破,债务危机不可能避开,必须要通过债务减记(资产减值)的方式解决。首先,泡沫的核心是什么? 是杠杆,而杠杆就是负债。 泡沫一定会破,换句话讲,就是债务危机不可避免——这是由人性和债务周期决定的:债务周期如何理解呢?联想下自己最熟悉的情景,你想必借过债吧?一旦借债,你就创造了一个周期。 表面上你是向银行借钱,实际上,你是向未来的自己借钱,因为在未来的某一时刻,你必须压缩消费,以偿还债务。

其次,什么是经济? 经济本质上是由无数个交易构成的。在交易中,一个人的支出,是另一个人的收入。 在人们借钱消费的时候,支出会扩大,相对应的,收入也会扩大,反映在宏观经济上,就是繁荣周期。 当人们为了偿还债务而压缩支出时,相对应的,人们的收入也会减少,这反映在宏观经济上,就是衰退周期。但衰退周期并不一定都对应着债务危机,如果借债是用于生产性目的,从而创造出了更多的收入,来偿还本息,那么在还债周期到来时,不见得就要降低支出。举例: 司机张三,一开始开出租,每月挣1w;

后来贷款买了辆车自己跑,虽然需要每月还贷5k,但这时的他,每月能挣2w了。 这就是一个好的借债,因为增加了收入。 那债务危机有可能避免吗? 不可能。 因为在上升周期,债务会产生一个自我强化的上升运动。 首先,你能否从银行借到钱,能借到多少钱,取决于你的收入水平和可抵押资产的价值。 在上升周期,由于债务扩张支撑了消费和投资,人们的收入和资产价格都在上涨,又进一步增加了借债。 其次,经济繁荣,会使人们对未来的预期感到乐观,银行愿意承担风险的意愿加强,借贷也会变得更容易。 人们也总是更喜欢借钱花钱,但反感省钱还钱,而且人们习惯根据以往的经验来判断未来,会惯性地认为收入会持续涨,从而继续大量举债。 再次,货币过度扩张会带来“负债经济”——借钱即赚钱,这是通胀(实际利率为负)周期中的一种现象,它奖励了过度借债的行为。 政治上,放宽信贷,也比收紧信贷容易得多,因为政治家需要更充分的流动性以维持繁荣,所以在还债周期,支出下降,经济失速时,决策者通常会放水刺激,导致债务突破平衡的临界点,从而走向泡沫。 这些因素综合到一起,一定会让负债,从良性变成泡沫。 当债务泡沫到达顶峰后,就会掉头,进入向下的自我强化。 在下降周期,由于消费减少,收入下降,违约增加,银行对借款人的还贷能力存疑,不仅不会继续借款,反而会要求你提前还款,企业现金流出现危机,违约进一步增加……经济增速下降,人们对未来感到悲观,投资趋于保守,抛售资产,房价下跌。 资本市场上,人类的心理由两种情绪主导,贪婪和恐惧。 繁荣的上半场,由贪婪操控; 衰退的下半场,则由恐慌支配。 当债务周期走到爆破阶段,恐慌就会彻底支配人们的心理,债务危机就发生了。 所以,泡沫一定会破,债务危机不可避免。除非在繁荣周期,能够管住放水的手,但我们都知道,这不符合人性和政治需要。 政府的宏观调控有没有作用?有,但只能延缓危机的爆发: [img=1080,11996]https://pica.zhimg.com/80/v2-c5f2c1100c2bb29a23231f251f096ae7_1440w.webp?source=1940ef5c[/img]

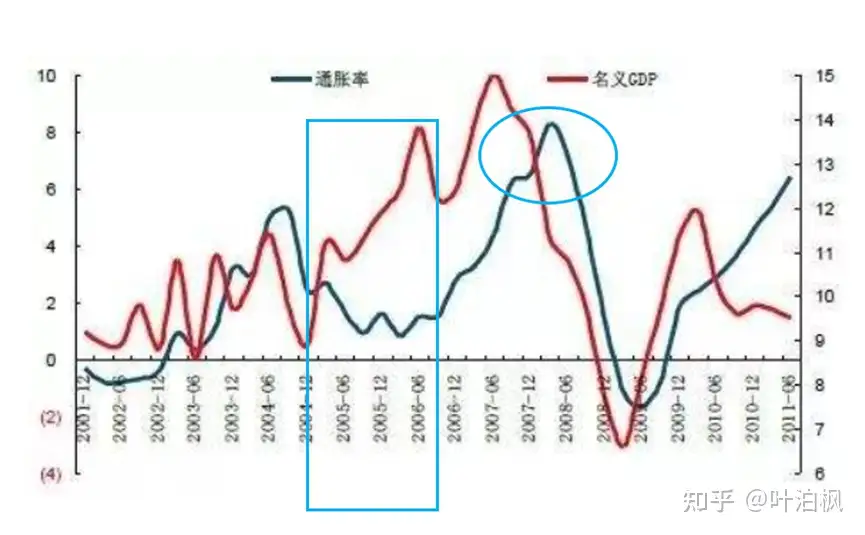

你看,在危机酝酿至完全爆发的期间,不光白宫的救市政策然并卵,美联储也是一直降息放水,但放到后来,就不敢放了,这是由于在危机彻底爆发之前,美国遭遇了和我们今天所面临的状况非常相似的麻烦,使政策陷入两难。 这个麻烦叫通胀。 当时的美国经济,一边是亟待治理的通胀,要求货币紧缩;另一边则是摇摇欲坠的房价,若要维持,必须宽松货币。

上面这张图,对于理解美国决策者的行动非常关键: 1)在2004-2006,美国房价疯涨的两年间,美国经济处于一段低通胀高增长的蜜月期,在这种形势一片大好的情况下,决策者对泡沫增长采取了放任的态度。 2)2007年,美国经济正在经历一轮不大不小的通胀,货币政策在治理通胀和维持房价之间徘徊,最后只能眼睁睁看着房价崩溃。不论是80年代的大滞胀,还是这一次,在面临治理通胀还是维持房价的选择时,决策者无一例外,都选择了优先治理通胀,这是为什么呢? 首先,从政治角度,没有人愿意承担激化通胀的责任; 其次,从经济角度,决策者非常清楚,维持楼市泡沫没有意义,它最终无可避免都会破,而货币宽松,只会把问题拖延得更严重。传送门:知乎盐选 | 2008次贷危机:假如危机再临,你该如何识别撤退信号?[url]www.zhihu.com/market/paid_column/1415669132922236928/section/1451585022016409600 [/url] [/url]

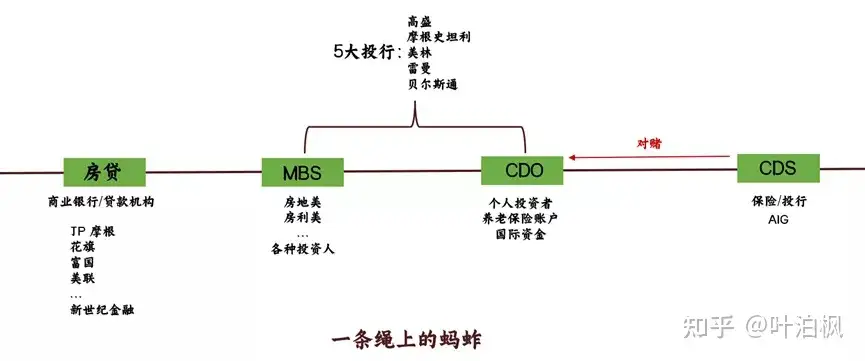

有人说:“我们没有MBS、CDO、CDS这样的金融衍生品,怎么可能会发生美国那样的金融危机呢?”先要搞清楚这些金融衍生品到底是什么:

这些玩意儿,其实相当于赤壁之战中,曹操把战船拼接到一起的“铁索”,它们并不是危机的核心,它们只是传递并放大危机的渠道。 危机的核心,永远是负债——次贷危机的根本原因,是美国居民和金融机构,背负了过高的债务。华尔街的聪明蛋们,把债务风险用金融产品扩散到了全世界。所以这场危机,一开始只是表现为金融行业崩盘,什么时候开始真正爆发威力的呢? 信用体系开始崩溃的时候——如果雷曼可以破产,那么其他投行呢?那些商业银行呢?还有什么是值得信任的吗? 伯南克研究大萧条一辈子,他在国会听证会上说:“信用体系一旦崩溃,持有现金的人不再信任任何人,流动性彻底消失,企业借不到钱,无法进货,无法交易,老百姓的正常借贷停滞,无法借钱买房,不敢理财……信用,可以支撑经济,也可以毁灭经济。”恐慌,是金融危机的心理学根源。 所以学界为什么把雷曼时刻作为次贷危机的起点? 因为这是美国信用体系崩溃的起点,是全球恐慌的起点,也是系统性经济危机的起点。 也就是说,守住不发生系统性金融危机的底线 = 信用体系不崩溃,= 恐慌不在银行系统蔓延 = 国有银行不发生兑付危机……房价下跌,新房销量下降,固然会引爆高杠杆房企的债务压力,但会不会导致国有银行的兑付危机呢?这是我们未来需要深刻思考的问题。 真正大而不能倒的是谁? 是一国的信用体系。 在电影《Too big to fall》(大而不倒)中,真正大而不能倒的,是AIG,是美国国际保险集团,因为保险是刚兑的,而风险资产的价格波动是理所当然的。 也就是说,房价下跌,属于“投机是要承受损失的”! 防范系统性金融风险,并不是防止房价下跌,而是要防止银行受到冲击。 ———————— “锁死流动性,维持房价”这样的话,怎么还有人信呢? 高杠杆资产,没了流动性,基本就生死只在一瞬间了,没了流动性的房子,就会像嗜血的肿瘤一样,吸干现金流。 房企的高收益,就是靠高杠杆高流动高周转换来的,没有流动性,他们怎么玩高周转?

https://www.zhihu.com/question/477648375/answer/2267905756

|